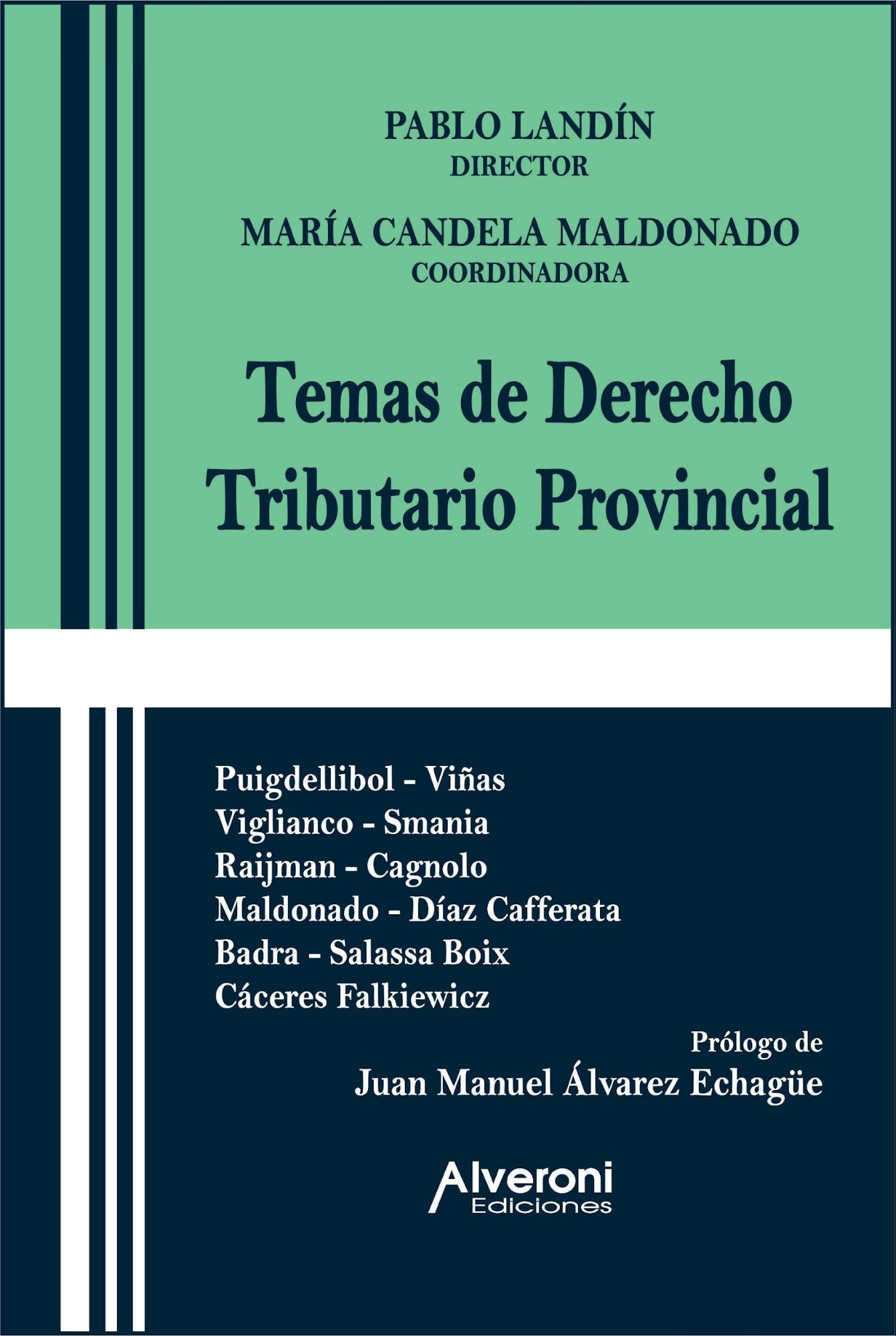

Palabras del Director7

Estudio preliminar, a modo de Prólogo11

1

LA ACCIÓN DECLARATIVA DE INCONSTITUCIONALIDAD EN LA PROVINCIA DE CÓRDOBA

Por Soledad Puigdellibol

- Introducción15

- Origen de la acción declarativa de inconstitucio-

nalidad16

III. Regulación normativa de la acción declarativa

de inconstitucionalidad en la Provincia de Córdoba17

- Caracteres17

- La acción declarativa de inconstitucionalidad

como proceso constitucional18

- Demanda19

- Procedimiento 20

- Medidas cautelares 20

- La Sentencia. Efectos21

- Recursos21

- Admisibilidad formal de la acción declarativa

de inconstitucionalidad. Requisitos22

- Acto objeto de control23

- Parte interesada 23

- Caso concreto32

- Materia regida por la Constitución42

VII. Procedencia sustancial44

VIII. Diferencia entre la acción declarativa

de inconstitucionalidad y la acción declarativa de certeza44

- Reconducción de la acción declarativa de inconstitucionalidad como acción contencioso administrativa. Nuevos plazos

para agotar la vía administrativa45

- Conclusión47

- Bibliografía48

2

LA PRESCRIPCIÓN DE LOS TRIBUTOS LOCALES Y EL CÓDIGO CIVIL Y COMERCIAL DE LA NACIÓN

Por Julio Viñas

- Prevenciones necesarias51

- El tratamiento del instituto en la jurisprudencia

de la CSJN53

III. El caso “Filcrosa”: acerca de sus áreas críticas

o flancos débiles59

- Irrupción del Código Civil y Comercial de la Nación

y el cuestionamiento de los autores70

- La opinión de los tribunales luego de la sanción

del Código Civil y Comercial de la Nación82

- Especulaciones finales92

3

MODOS EXTRAORDINARIOS DE FINALIZAR EL JUICIO EJECUTIVO FISCAL EN LA PROVINCIA DE CÓRDOBA

Por Verónica A. Viglianco y Claudia M. Smania

- Introducción95

- Los modos de terminación de la relación procesal

en el juicio ejecutivo fiscal de la provincia de Córdoba98

III. Los modos extraordinarios de terminación del proceso102

- Desistimiento103

1.1. Desistimiento del juicio103

1.2. Desistimiento del derecho110

- Allanamiento113

- Perención de la instancia117

3.1. Noción, fundamento, presupuestos y efecto117

3.2. La perención de la instancia en la ejecución fiscal

Normativa aplicable 118

3.3. Aplicación de la norma en el tiempo122

3.4. Análisis del artículo 5º quinquies

de la ley Nº 9024 (introducido por ley Nº 10.117)126

3.4.1. Primer párrafo de la norma 126

3.4.2. Segundo párrafo de la norma 130

3.5. El pago extrajudicial y su vinculación

con la perención de la instancia136

3.6. Costas137

- Transacción139

- Otros modos extraordinarios de terminación

del proceso ejecutivo fiscal142

- Dación en pago142

- Terminación anticipada del proceso por sustracción

de la materia litigiosa o desaparición sobrevenida

del interés procesal145

- Los modos normales y extraordinarios de terminación

del procedimiento de ejecución fiscal administrativa

con control judicial 149

- Conclusión153

VII. Referencias154

4

REGÍMENES DE RETENCIÓN, PERCEPCIÓN Y RECAUDACIÓN. CONSTITUCIONALIDAD O APROBACIÓN INDEBIDA

Por Maximiliano Raijman

- Introducción157

- Sujetos pasivos158

III. Sustitutos tributarios159

- Agentes de retención, percepción y recaudación160

- Regímenes de Retención, Percepción y Recaudación162

- Impuesto sobre los Ingresos Brutos y Convenio Multilateral164

VII. Problemática vigente mediante sistemas de retención,

percepción y recaudación166

VIII. Lesión constitucional169

- Principio de Legalidad y Reserva de Ley169

- Seguridad Jurídica174

- Razonabilidad175

- Principios y reglas que inspiran el Convenio Mutilateral176

- Principio de Territorialidad en la aplicación

de Ley Local 177

- Derecho de Propiedad179

- Principio de igualdad182

- Conclusión183

- Bibliografía187

5

AGENTES DE RETENCIÓN Y PERCEPCIÓN -

EL NO INGRESO DE IMPORTES AL VENCIMIENTO SU TRATAMIENTO EN EL CÓDIGO TRIBUTARIO

PROVINCIAL

Por Vanesa Cagnolo

- Introducción a la figura en análisis189

- Análisis de la figura contravencional:

El art. 86, inc. 2, del CTP190

- La acción típica190

- El especial elemento subjetivo requerido -

La presunción de dolo. Su necesaria acreditación192

1) El elemento subjetivo192

2) ¿Estamos ante una verdadera presunción?197

3) El ingreso tardío 198

4) La postura jurisprudencial en cuanto

a la acreditación del (no) dolo 199

5) La mera culpa - Atipicidad 204

III. Serias afectaciones a principios constitucionales

en el tema 205

- La designación de los mentados agentes

Un relevante fallo a nivel local205

- b) La inconstitucionalidad de la norma provincial213

(i) Presunción de dolo213

(ii) El quantum de la sanción prevista. Falta de razonabilidad

y proporcionalidad

- La agobiante delegación de funciones del fisco

en los contribuyentes y demás responsables217

- Palabras finales 220

6

EL DELITO DE EVASIÓN FISCAL. SU ANÁLISIS EN EL MARCO DE LA TRIBUTACIÓN LOCAL

Por María Candela Maldonado

- Introducción223

- Bien Jurídico protegido224

- Consideraciones generales224

- El bien jurídico del Régimen Penal Tributario

y del delito de evasión fiscal226

III. Elementos Normativos del Delito de evasión fiscal229

- Los “tributos” de la norma de remisión local229

- El “obligado”. Las implicancias de un delito

especial propio232

2.1. El contribuyente o responsable por deuda propia232

2.2. Los responsables por deuda ajena233

- La evasión como conducta dual238

- Evasión por omisión238

- Un análisis desde el punto de vista comparativo

con el delito de estafa239

- Los pronunciamientos judiciales241

- Corolario242

- Elementos Objetivos del Tipo243

- El verbo “evadir”243

1.1. Regulación en España244

1.2. Regulación en Alemania246

- Medios comisivos248

2.1. Carácter enunciativo y fraudulento249

2.2. El engaño y el error250

2.3. El ardid254

2.4. Medios comisivos en razón de la etiología

del Impuesto Sobre los Ingresos Brutos256

2.5. Consideraciones respecto de los medios comisivos

en función de un supuesto caso de evasión

del Impuesto de Sellos263

7

APLICABILIDAD DEL PRINCIPIO DE OPORTUNIDAD EN MATERIA PENAL TRIBUTARIA EN CÓRDOBA

Por A. Agustín Díaz Cafferata con la colaboración

de Catriel J. Nieve Bensabath

- Introducción267

- Nociones previas271

2.1. Las funciones de perseguir, juzgar y penar el delito271

2.2. Sistema de Acusación Pública Estatal272

2.3. Principio de legalidad272

- Principio de oportunidad 274

3.1. Oportunidad reglada275

3.2. Discusiones doctrinarias sobre la atribución de las

Provincias para legislar en materia de disponibilidad

de la acción penal por oportunidad276

3.2.1. Argumentos a favor de la facultad de las

provincias de legislar en materia de oportunidad276

3.2.2. Argumentos en contra de la facultad de

las provincias de legislar en materia de oportunidad278

3.2.3. La solución adoptada por el legislador280

- La extinción de la acción penal en materia tributaria282

4.1. La causal de extinción de la acción prevista

en el Régimen Penal Tributario285

4.1.1. Antecedentes legislativos285

4.1.2. La norma vigente 287

4.1.2.1. Objeciones constitucionales

a la redacción actual de la cláusula289

4.2. El conflicto normativo entre el art. 16 del régimen

penal tributario y los inc. 5º y 6º del C.P. 293

4.2.1. Las distintas soluciones jurisprudenciales:

Ley general vs. Ley especial293

4.2.2. La solución adoptada por la CSJN

en relación a la suspensión del juicio a prueba

y su proyección al conflicto normativo tratado298

4.2.3. Nuestra postura 303

- Las disposiciones del Nuevo Código Procesal Penal

de la Nación304

- Reglas de disponibilidad de la Acción Penal

en el Código Procesal de la Provincia de Córdoba305

6.1. Supuestos de procedencia de la disponibilidad306

6.2. Causales de excepción a la disponibilidad 308

6.3. Trámite y potestad del Ministerio Público Fiscal310

- El Principio de oportunidad en materia penal tributaria

por delitos cometidos en contra de la hacienda pública

de la Provincia de Córdoba312

7.1. La Conciliación o reparación integral del perjuicio

en la provincia.316

- Conclusiones321

8

IMPUESTO SOBRE LOS INGRESOS BRUTOS: EL AVASALLAMIENTO DE LAS LEGISLACIONES

LOCALES A LA LEY DE COPARTICIPACIÓN FEDERAL DE IMPUESTOS

Por Marcelo Badra

- Introducción325

- El texto de la Ley 326

III. Ley de Coparticipación y Constitución Nacional327

- Aspectos puntuales de la LCF329

- Exclusiones de objeto y exenciones331

- Tratamiento de los aspectos puntuales propuestos332

- La existencia de actividad por parte del contribuyente

como requisito para su gravabilidad332

1.1. Dividendos percibidos por sociedades comerciales

y fideicomisos tenedores de paquetes accionarios

de sociedades operativas334

- Sólo permite gravar actividades realizadas con fines

de lucro 337

2.1. El caso particular de las cooperativas 338

2.2. Otras entidades sin fines de lucro340

2.3. Entidades que administran expensas en barrios

cerrados340

2.4. Fideicomisos de garantía341

2.5. Consorcios de construcción al costo341

2.6. Fideicomiso de construcción al costo342

- Sólo se deben gravar ingresos reales del contribuyente343

- Las exportaciones están fuera de imposición por parte

de las provincias 346

VII. Vías procesales a favor de los contribuyentes348

- Instancia administrativa ante la Comisión Federal

de Impuestos348

- Instancias Judiciales349

2.1. Doctrina de la CSJN: Causa “El Cóndor”350

2.2. Doctrina de la CSJN: Causa “Papel Misionero”351

VIII. A modo de síntesis352

9

INCENTIVOS FISCALES Y ENERGÍAS RENOVABLES EN EL ÁMBITO PROVINCIAL: UNA COORDINACIÓN ENCAMINADA, PERO INSUFICIENTE

Por Rodolfo Salassa Boix y Maximiliano Cáceres Falkiewicz

- Introducción355

- Beneficios fiscales ambientales361

2.1. Noción361

2.2. La elección de la medida tributaria más adecuada366

- Beneficios fiscales provinciales para promover

las energías renovables368

3.1. Ley 8810 de 1999: uso racional de la energía

a través de las energías renovables368

3.2. Ley 10.397 de 2016: adhesión al Régimen de fomento

nacional para el uso de fuentes renovables de energía

destinada a la producción de energía eléctrica370

3.2.1. Ley 26.190: Régimen de fomento nacional

para el uso de fuentes renovables de energía destinada

a la producción de energía eléctrica (primera etapa)370

3.2.2. Ley 27.191: Régimen de Fomento Nacional

para el Uso de Fuentes Renovables de Energía Destinada

a la Producción de Energía Eléctrica (segunda etapa)372

3.3. Ley 10.572 de 2018: uso racional y eficiente

de la energía374

3.4. Ley 10.573 de 2018: aprovechamiento de la energía

solar térmica de baja temperatura376

3.5. Ley 10.604 de 2018: adhesión al Régimen de fomento

a la generación distribuida de energía renovable379

3.6. Decreto 132/19: reglamenta la Ley 10.604 que adhiere

al régimen de fomento a la generación distribuida

de energía renovable integrada a la red eléctrica pública383

3.6.1. Ingresos Brutos384

3.6.2. Impuesto de Sellos385

3.6.3. Impuesto Inmobiliario385

3.7. Ley 10.721 de 2020: Promoción y Desarrollo

para la Producción y Consumo de Biocombustibles

y Bioenergía386

3.7.1. Resolución Nº 01 del 2021 de la Secretaría de

Biocombustibles y Energías Renovables388

- Conclusiones389

5. Bibliografía392